Mercado projeta queda do PIB em 6,50% este ano

A previsão é de crescimento de 3,50% para o próximo ano

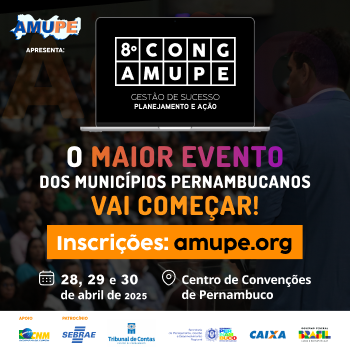

Foto: Reprodução

Por Agência Brasil

A previsão do mercado financeiro para a queda da economia brasileira este ano foi ajustada de 6,51% para 6,50%. A estimativa de recuo do Produto Interno Bruto (PIB) – a soma de todos os bens e serviços produzidos no país – está no boletim Focus, publicação divulgada todas as semanas pelo Banco Central (BC), com a projeção para os principais indicadores econômicos.

Para o próximo ano, a expectativa é de crescimento de 3,50%, a mesma previsão há quatro semanas. Em 2022 e 2023, o mercado financeiro continua a projetar expansão de 2,50% do PIB.

Dólar

A previsão para a cotação do dólar permanece em R$ 5,20, ao final deste ano. Para o fim de 2021, a expectativa é que a moeda americana fique em R$ 5.

Inflação

As instituições financeiras consultadas pelo BC ajustaram a projeção para o Índice Nacional de Preços ao Consumidor Amplo (IPCA) de 1,60% para 1,61%.

Para 2021, a estimativa de inflação permanece em 3%. A previsão para os anos seguintes - 2022 e 2023 - também não teve alterações: 3,50%.

A projeção para 2020 está abaixo da meta de inflação que deve ser perseguida pelo BC. A meta, definida pelo Conselho Monetário Nacional, é de 4% em 2020, com intervalo de tolerância de 1,5 ponto percentual para cima ou para baixo. Ou seja, o limite inferior é 2,5% e o superior, 5,5%.

Para 2021, a meta é 3,75% e para 2022, 3,50%, também com intervalo de 1,5 ponto percentual em cada ano.

Selic

Para alcançar a meta de inflação, o Banco Central usa como principal instrumento a taxa básica de juros, a Selic, estabelecida atualmente em 2,25% ao ano pelo Comitê de Política Monetária (Copom).

Para o mercado financeiro, a expectativa é que a Selic encerre 2020 em 2,25% ao ano, a mesma previsão da semana passada.

Para o fim de 2021, a expectativa é que a taxa básica chegue a 3% ao ano. Para o fim de 2022, a previsão é 5% ao ano e para o final de 2023, 6% ao ano.

Quando o Copom reduz a Selic, a tendência é que o crédito fique mais barato, com incentivo à produção e ao consumo, reduzindo o controle da inflação e estimulando a atividade econômica. Entretanto, os bancos consideram outros fatores na hora de definir os juros cobrados dos consumidores, como risco de inadimplência, lucro e despesas administrativas.

Quando o Copom aumenta a taxa básica de juros, o objetivo é conter a demanda aquecida, e isso causa reflexos nos preços porque os juros mais altos encarecem o crédito e estimulam a poupança.

Notícias Relacionadas

- Por REDAÇÃO

- 03/04/2025

Mega-Sena pode pagar prêmio de R$ 51 milhões nesta quinta

As apostas podem ser feitas em qualquer lotérica do país ou pela internet

- Por REDAÇÃO

- 01/04/2025

Prazo para aderir ao REFIS em Jaboatão dos Guararapes começa nesta terça-feira

Os contribuintes jaboatonenses poderão ter descontos de até 90% nos juros e...

- Por REDAÇÃO

- 01/04/2025

Declaração pré-preenchida completa do IR está disponível

Envio do documento pelo celular também começa nesta terça

- Por REDAÇÃO

- 01/04/2025

Receita Federal recebe 5,3 milhões de declarações do IR em duas semanas

Prazo para entregar declaração começou no dia 17 de março e termina às...

- Por REDAÇÃO

- 31/03/2025

Pernambuco recebe R$ 558 milhões do BNB para impulsionar indústria sustentável

Investimentos fazem parte da Nova Indústria Brasil e priorizam transição...

- Por REDAÇÃO

- 27/03/2025

Gestores públicos têm até segunda-feira para prestar contas ao TCE-PE

Prazo para envio dos documentos termina em 31 de março e não será...